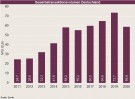

Laut Savills wechselten hierzulande im vergangenen Jahr Gewerbeimmobilien für nahezu 59 Milliarden Euro den Eigentümer. Gegenüber dem Rekordvolumen des Vorjahres bedeutet dies einen Rückgang um 20 Prozent. Im Vergleich zum Fünf-Jahres-Mittel betrug das Minus jedoch lediglich 6 Prozent, was vor dem Hintergrund des Auftretens der Pandemie bemerkenswert erscheint.

„Die anfängliche Schockstarre am Immobilienmarkt ist mittlerweile überwunden und die Investoren setzen ihre, oftmals angepassten, Anlagestrategien um“, so Marcus Lemli, CEO Germany und Head of Investment Europe, und ergänzt: „Noch stärker als vor Beginn der Pandemie kommt der Stabilität der Mieteinnahmen eine entscheidende Rolle zu. Die höhere Risikoaversion der Investoren trifft dabei auf steigende Risiken an den Nutzermärkten. Die Zahl der Immobilien, die in den Augen der Investoren einen Core-Status haben, nimmt daher ab. Das Anlageuniversum für risikoaverse Investoren ist somit zumindest temporär geschrumpft und der Bieterwettstreit in dieser Risikoklasse wird sich intensivieren.“

Die Spitzenrendite für Logistikimmobilien lag zum Ende des Jahres bei 3,5 Prozent und damit um 20 Basispunkte unter dem Vorjahreswert. Auch die Spitzenrendite für Supermärkte und Discounter ging im Jahresverlauf um 20 Basispunkte zurück und lag Ende Dezember bei 4,9 Prozent. Bei Büros in den Top-6-Städten lagen die Spitzenrenditen bei 2,8 Prozent (minus 3 Basispunkte gegenüber 2019-Q4). Demgegenüber stiegen die Renditen bei Shoppingcentern um 70 Basispunkte und bei Fachmarktzentren um 35 Basispunkte an. „Die veränderte Einschätzung der Nutzungsarten hat sich in einer Polarisierung der Renditeentwicklung niedergeschlagen und dürfte sich weiter fortsetzen“, kommentiert Matti Schenk, Associate Research Germany bei Savills.

Im vergangenen Jahr lag der Fokus der Investoren abermals auf Büroimmobilien, auf die etwa 27,6 Milliarden Euro beziehungsweise 47 Prozent des Gesamtvolumens entfielen. Auf den Rängen zwei und drei folgten Handelsimmobilien mit 12,0 Milliarden Euro beziehungsweise Industrie- und Logistikimmobilien mit circa 6,6 Milliarden Euro. Mit einem Anteil von etwa 55 Prozent am Transaktionsvolumen zogen die sieben A-Städte erneut den größten Teil des Kapitals an (2019: 58 Prozent). Allerdings entfielen im vergangenen Jahr etwa 24 Prozent des Volumens auf Standorte außerhalb der ABCD-Städte. Dies war der zweithöchste Anteil im vergangenen Marktzyklus und eine Folge des Bedeutungsgewinns von Logistikimmobilien, Sozialimmobilien und Lebensmittelmärkten.

Auch aufgrund von Reisebeschränkungen stieg der Anteil deutscher Investoren im vergangenen Jahr an. So entfielen etwa 57 Prozent des Volumens auf inländische Käufer und damit so viel wie zuletzt im Jahr 2013. Offene Spezialfonds waren abermals die aktivste Käufergruppe und zeichneten für über 31 Prozent des Transaktionsvolumens verantwortlich. Auf den zweiten Rang kamen Fonds- und Assetmanager mit einem Anteil von rund 20 Prozent. Den dritten Rang nahmen Immobilien AGs / REITs ein, auf die etwa 9 Prozent des Volumens entfiel. Das Ankaufsvolumen aller drei Investorengruppen ging gegenüber dem Vorjahr spürbar zurück. Demgegenüber haben Versicherungen und Pensionskassen absolut deutlich mehr investiert als im Vorjahr (plus 1,1 Milliarden Euro beziehungsweise plus 49 Prozent). „Dass Versicherungsgesellschaften merklich aktiver sind als in der Vergangenheit ist ein typisches Phänomen für eine Marktphase wie die jetzige. Wenn Fremdkapital weniger verfügbar ist, sind eigenkapitalstarke Investoren im Vorteil“, erläutert Lemli.

Viele Investoren dürften indes ihr für 2020 angepeiltes Ankaufsziel nicht erreicht haben. Zudem werden viele Investoren voraussichtlich noch mehr Anlegergelder auf der Suche nach auskömmlichen und stabilen Erträgen erhalten. „Vor dem Hintergrund des Anlagedrucks bei den Investoren und gestiegener Risiken an den Nutzermärkten glauben wir, dass sich die Anlagestrategien der einzelnen Investoren jenseits des kleinsten gemeinsamen Nenners ‚Logistik, Wohnen, AAA-Büro‘ stärker ausdifferenzieren werden“, erwartet Lemli.

Für das Gesamtjahr 2021 rechnet Savills damit, dass das Transaktionsvolumen erneut die 50 Milliarden Euro-Marke erreicht.